கிரெடிட் ஹெல்த் என்பது பொருளாதார நல்வாழ்வை சந்திக்கும் இடம்

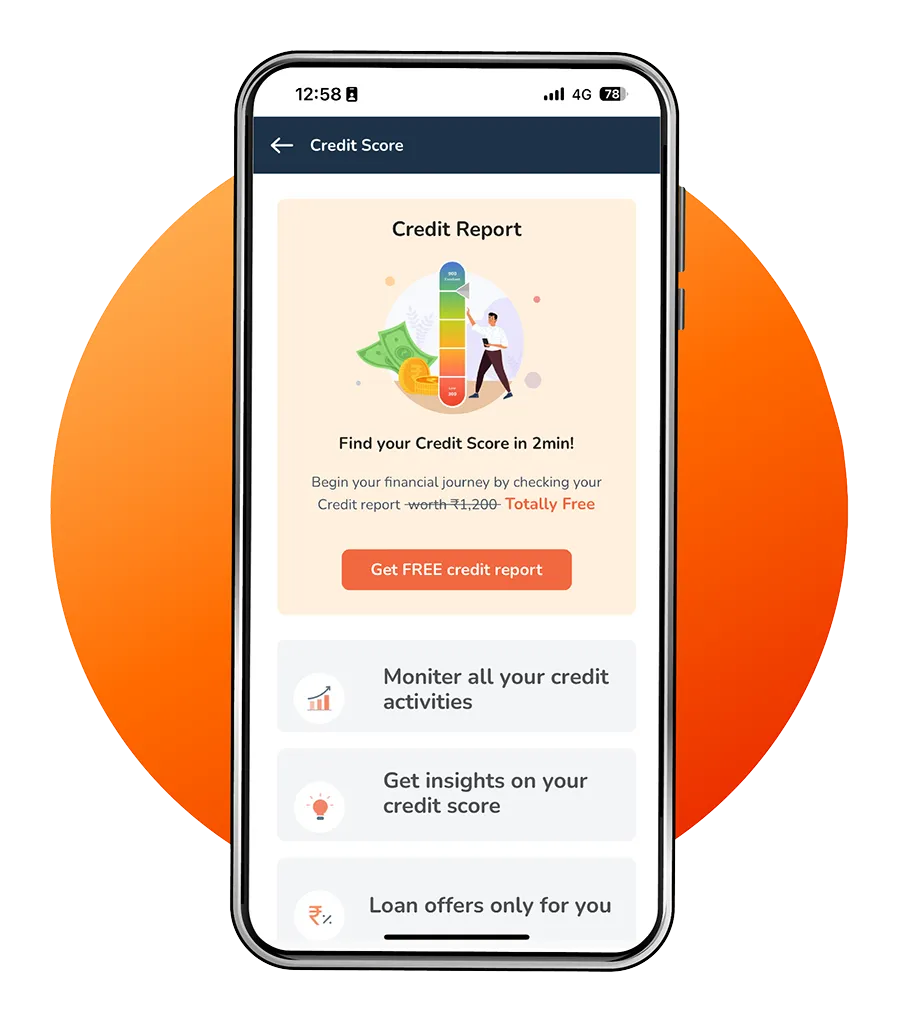

- இலவச கிரெடிட் ஸ்கோர்

- உங்கள் எதிர்கால ஸ்கோரை கணிக்கிறது

- கிரெடிட் ஹெல்த்திற்கான குறிப்புகள்

- உங்கள் கிரெடிட் ஸ்கோர் மீது எந்த தாக்கமும் இல்லை

Please wait...

வினாடிகளில் உங்கள் கிரெடிட் அறிக்கைகளை உருவகப்படுத்தவும்

ஸ்கோர் சிமுலேட்டர் என்பது ஒரு கருவி, இது உங்கள் கிரெடிட் அறிக்கையில் வெவ்வேறு கிரெடிட் நடத்தைகளை உருவகப்படுத்தவும், இதனால் ஈக்விஃபாக்ஸ் ஸ்கோர் மீது அதன் தாக்கத்தை ஏற்படுத்தவும் ஏதுவாக்குகிறது.

இப்போதே முயற்சிக்கவும்கிரெடிட் அறிக்கை என்பது ஒருவருடைய நிதிசார் சரித்திரத்தின் சுருக்கம் ஆகும், இது கடன் வாங்குதல் மற்றும் பணத்தை திருப்பிச் செலுத்துதல் மீது கவனம் செலுத்துகிறது. கிரெடிட் பீரோ (கடன் பணியகங்கள்) அல்லது அறிக்கையிடல் நிறுவனங்கள் அதை தொகுத்து வழங்குகிறது. அதில் உள்ளடக்கமாக இருக்கும் தகவல் பின்வருமாறு:

பெயர், முகவரி, சமூகப் பாதுகாப்பு எண் (தனிநபர்களுக்கானது) மற்றும் பிற அடையாளங்காட்டிகள்

கடன்கள், கிரெடிடய கார்டுகள், மற்றும் கடன் வகைகள், பணம் திருப்பிச் செலுத்தும் சரித்திரம் மற்றும் நிலை உட்பட

சரியான நேரத்தில் பணம் செலுத்துதல், தாமதமான பணச் செலுத்தம், தவணை தவறுதல்கள், அல்லது தவறவிட்ட பணச் செலுத்தங்கள்.

திவால்நிலைகள், வரி உரிமைகள் அல்லது நீதிமன்றத் தீர்ப்புகள் போன்ற பொது ஆதாரங்களிலிருந்து பெறப்பட்ட தகவல்கள்.

ஒட்டு மொத்த கிரெடிட் ஸ்கோரையும் பாதிக்கும் விசாரணைகளின் பட்டியல்

கிடைக்கக்கூடிய மொத்த கடனுக்கு பயன்படுத்தப்படும் கடனின் விகிதம்.

கிரெடிட் அறிக்கைகள் கடன் கொடுப்பவர்கள், பற்றாளர்கள், மற்றும் முதலாளிகள் ஆகியவர்கள் கடன் தகுதியை பெற உதவுகின்றன. இது கடன்கள், கடன் விதிமுறைகள், வட்டி விகிதங்கள் மற்றும் வேலைகள் மீது தாக்கத்தை ஏற்படுத்துகிறது. முறையான மதிப்பாய்வுகள் பிழைகளை கண்டறிகிறது, துல்லியத்தை உறுதிப்படுத்துகிறது, மற்றும் மோசடியிலிருந்து பாதுகாக்கிறது.

நீங்கள் எளிதாக ஆன்லைனில் உங்கள் கிரெடிட் அறிக்கையைப் பெறலாம். கூடுதலாக, கிரெடிட் ஸ்கோர் சரிபார்த்துக் கொள்வதில் பலவித பலன்கள் உள்ளன. அவற்றுள் பின்வருபவை அடங்கும்:

ஒரு கிரெடிட் அறிக்கை என்பது ஒருவரின் கடன் சரித்திரத்தின் விரிவான கண்ணோட்டம் ஆகும். கடன் துறையில் அவர்களின் கடன் நடவடிக்கைகள் பற்றிய தகவலைக் கொண்டுள்ளது. CRAக்கள் ஒருவரின் கடன் நடவடிக்கைகளை கண்காணிக்கின்றது. அவர்கள் இந்த தகவலை அவர்களின் கிரெடிட் ஸ்கோரை கணக்கிடுவதற்கு பயன்படுத்திக் கொள்கிறார்கள். மேலும் அது 300 முதல் 900 வரை இருக்கும்.

உங்கள் வங்கிக் கணக்குடன் இணைக்கப்பட்டுள்ள உங்கள் மொபைல் எண்ணை உள்ளிடவும்.

உங்கள் மொபைல் எண் மீது பெறப்பட்ட ஓடிபி–யை உள்ளிடவும்.

உங்கள் பான் எண், பெயர் மற்றும் பிறந்ததேதி உள்ளடங்கிய பான் கார்டு விவரங்களை உள்ளிடவும்.

கிரெடிட் அறிக்கையை உருவாக்க விவரங்களை உறுதிப்படுத்தவும்

மொபைல் அல்லது இணையம் மூலம் கிரெடிட் அறிக்கையை அணுகுதல்

கிரெடிட் ஸ்கோர் என்பது ஒருவருடைய நிதிசார் நிலையின் ஓர் ஒருங்கிணைந்த அங்கமாகும். இது 300 முதல் 900 வரையிலான மூன்று இலக்க எண் ஆகும், இது ஒருவருடைய கடன்களையோ அல்லது கடனையோ திருப்பிச் செலுத்த முடியுமா என்பதைக் காட்டுகிறது. நிதி நிறுவனங்கள் பெரும்பாலும் வாடிக்கையாளரின் திருப்பிச் செலுத்துதல் மற்றும் கடன் சரித்திரத்திற்கு இந்த எண்ணை அடிப்படையாகக் கொள்கிறது. வெவ்வேறு கிரெடிட் ஸ்கோர் வரம்புகள் மற்றும் அவற்றின் பொருள் என்ன என்பதைப் பற்றி நாம் அறிந்து கொள்வோம்.

அதிக கிரெடிட் ஸ்கோரை பராமரிப்பது ஏன்பது ஏராளமான பலன்களைக் கொண்டுள்ளது, அதிக கடன் வழங்குபவர்கள் தேர்வுகள் முதல் குறைந்த வட்டி விகிதங்களைப் பெறுவது வரை ஆகும். நாம் இந்த பலன்களை விரிவாகப் பார்ப்போம்,

அதிக கிரெடிட் வரம்பு

அதிக கிரெடிட் ஸ்கோரை பராமரிப்பது ஏன்பது ஏராளமான பலன்களைக் கொண்டுள்ளது, அதிக கடன் வழங்குபவர்கள் தேர்வுகள் முதல் குறைந்த வட்டி விகிதங்களைப் பெறுவது வரை ஆகும். நாம் இந்த பலன்களை விரிவாகப் பார்ப்போம்,குறைந்த வட்டி விகிதம்

அதிக கிரெடிட் ஸ்கோரை பராமரிப்பது ஏன்பது ஏராளமான பலன்களைக் கொண்டுள்ளது, அதிக கடன் வழங்குபவர்கள் தேர்வுகள் முதல் குறைந்த வட்டி விகிதங்களைப் பெறுவது வரை ஆகும். நாம் இந்த பலன்களை விரிவாகப் பார்ப்போம்,அதிக பேரம் பேசும் மற்றும் வாங்கும் சக்தி

நல்ல கிரெடிட் ஸ்கோர் என்பது வீடு அல்லது கார் வாங்க முன் அங்கீகரிக்கப்பட்ட கடன்களைப் பெற உதவுகிறது, சிறந்த பேரம் பேசுதலுக்கு ஏதுவாக்குகிறது, மற்றும் விரைவாக ஒப்பந்தங்களை முடிப்பதற்கு உதவுகிறது.நீங்கள் எளிதாக ஆன்லைனில் உங்கள் கிரெடிட் அறிக்கையைப் பெறலாம். கூடுதலாக, கிரெடிட் ஸ்கோர் சரிபார்த்துக் கொள்வதில் பலவித பலன்கள் உள்ளன. அவற்றுள் பின்வருபவை அடங்கும்:

சரியான நேரத்தில் உங்கள் பில்களை செலுத்தவும்

கார்டு பயன்பாட்டை குறைக்கவும்

பிழைகளுக்கான அறிக்கைகளைக் கண்காணிக்கவும்

பல கடன் கணக்குகளைத் திறக்க வேண்டாம்

கணக்குகளின் கலவையை பராமரிக்கவும்.

கீழே உள்ள அட்டவணை கிரெடிட் ஸ்கோர், கிரெடிட் அறிக்கை மற்றும் கிரெடிட் மதிப்பீடு ஆகியவற்ற்கிடையே உள்ள முக்கிய வேறுபாடுகளை கோடிட்டுக் காட்டுகிறது.

கிரெடிட் அறிக்கை

இது உங்கள் கடன் சரித்திரத்தின் ஒரு விரிவான, சுருக்கமான நகல் ஆகும், இது உங்கள் கடன் தகுதியை ஒத்து இருக்கிறது. பெரும்பாலான கடன் வழங்குபவர்கள் இந்த ஆவணத்தை உங்கள் கடன் குறிப்பாக பயன்படுத்திக் கொள்கிறார்கள்.கிரெடிட் ஸ்கோர்

இது உங்கள் கிரெடிட் அறிக்கையின் ஒரு 3–இலக்க சுருக்கப்பட்ட பதிப்பு ஆகும். இது அறிக்கையில் உள்ள அனைத்து தகவல்களையும் கருத்தில் கொள்கிறது, உங்கள் கடன் ஆபத்தை அளவிடுகிறது, மற்றும் ஒட்டுமொத்த ஸ்கோரை 300–900 இடையே கணக்கிடுகிறது.கிரெடிட் மதிப்பீடு

உங்கள் பொருளாதார பொறுப்புகளை நீங்கள் நிறைவேற்ற முடியுமா என்பதை தீர்மானித்த பிறகு, கிரெடிட் பீரோக்கள் வணிகங்களுக்கும் அரசுகளுக்கும் கூட கிரெடிட் மதிப்பீடுகளை வழங்குகிறது. கிரெடிட் மதிப்பீடுகள் நீங்கள் கடன்களை திருப்பிச் செலுத்துவதற்கான வாய்ப்புகளை கடன் வழங்குபவர்களுக்கு காட்டுகின்றன.கீழே உள்ள அட்டவணை கிரெடிட் ஸ்கோர், கிரெடிட் அறிக்கை மற்றும் கிரெடிட் மதிப்பீடு ஆகியவற்ற்கிடையே உள்ள முக்கிய வேறுபாடுகளை கோடிட்டுக் காட்டுகிறது.

| NA அல்லது NH | NA என்பது பொருந்தாது என்பதைக் குறிக்கிறது, மற்றும் NH என்பது சரித்திரம் இல்லை என்பதைக் குறிக்கிறது. உங்கள் கிரெடிட் அறிக்கையில் NA என்பது உங்கள் கிரெடிட் சரித்திரம் குறித்து தகவல் ஏதும் கிடைக்கவில்லை என்பதைக் குறிக்கிறது. அறிக்கையில் எந்த கிரெடிட் தகவலும் அடக்கி இருக்காததால் நாங்களும் அதை NH என்று குறிப்பிடுகிறோம். |

| STD | கிரெடிட் அறிக்கையில் STD என்பது ஸ்டாண்டர்டு என்பதைக் குறிக்கிறது. இந்த பதத்தை நீங்கள் உங்கள் கடன் கணக்குகளில் மற்றும் கிரெடிட் அறிக்கையில் காணலாம். உங்கள் அறிக்கையில் STD என்பது, அனைத்து நிலுவை தொகைகளையும் நீங்கள் 90 நாட்களுக்குள், அல்லது செலுத்த வேண்டிய கெடு தேதியில் செலுத்திவிட்டீர்கள் என்பதை சுட்டிக்காட்டுகிறது. |

| DBT | DBT என்பது சந்தேகத்திற்குரியது என்பதைக் குறிக்கிறது. இதன் பொருள் உங்கள் கடன் கணக்குகளில் ஒன்று ஓர் ஆண்டு (12 மாதங்கள்) தரமற்றதாக இருந்திருக்கிறது / இருந்துவருகிறது என்பதாகும். |

| LSS | இது இழப்பு என்பதைக் குறிக்கிறது. உங்கள் கணக்குகளில் ஒன்றில் நாங்கள் இழப்பை கண்டறிந்து உள்ளோம் என்பதை மறைமுகமாகக் குறிக்கிறது. உங்கள் கிரெடிட் அறிக்கையில் LSS என்பது நீங்கள் அந்த இழப்புத் தொகையை செலுத்தவில்லை என்பதை அல்லது அது இன்னும் வசூலிக்கப்படாமல் இருக்கிறது என்பதைக் குறிக்கிறது. |

| SMA | SMA என்பது சிறப்பு குறிப்பான் கணக்கைக் குறிக்கிறது. தரமற்ற நிலைக்கு மாற்றப்பட்ட ஸ்டாண்டர்டு கணக்குகளை பதிவு செய்ய ஒரு நியமிக்கப்பட்ட கணக்கை நிறுவியுள்ளோம் என்பதைக் குறிக்கிறது. இத்தகைய நிலைகளில் கெடு தேதியின் 90 நாட்களுக்கு பிறகு நாங்கள் பணத்தை பெறுகிறோம். |

| DPD | DPD என்பதன் முழு வடிவம் நாள் கடந்த நிலுவைத்தொகைகள் என்பதாகும். இது உங்கள் கடன் கணக்குகளில் பணச்செலுத்த அட்டவணைகளின் கண்காணிப்பு ஆக செயல்படுகிறது. DPD பகுதி ஒரு நாள் தாமதமாக இருந்தாலும், உங்கள் பணச்செலுத்தத்தைக் காட்டுகிறது. நீங்கள் DPD ஐ இரண்டு வழிகளில் ஒன்றினால் மாதிரி ஆக்கலாம்: குறிப்பு அல்லது எண். |

ஈக்விஃபாக்ஸ் என்பது வாடிக்கையாளர் மற்றும் வணிகக் கடன் பற்றிய தகவலை அளிக்க தரவு, பகுப்பாய்வுகள் மற்றும் தோழில்நுட்பத்தை பயன்படுத்தும் ஒரு சிறந்த நிறுவனம் ஆகும். ஈக்விஃபாக்ஸ் நன்கு அறியப்பட்ட கிரெடிட் பீரோ, இது பலவித தீர்வுகளுடன் வணிகங்கள் மற்றும் தனிநபர்களுக்கு கடன் ஆபத்துகளை புரிந்துகொள்ளவும் நிர்வகிக்கவும் உதவுகிறது.

ஈக்விஃபாக்ஸின் கிரெடிட் அறிக்கைகள் மற்றும் கிரெடிட் ஸ்கோர் கடன் தகுதியை மதிப்பிடுவதற்கும் தகவலறிந்த கடன் வழங்கும் முடிவுகளை எடுக்க கடன் வழங்குபவர்கள், நிதி நிறுவனங்கள் மற்றும் வணிகங்கள் பயன்படுத்துவதற்கான கருவியாகும். ஈக்விஃபாக்ஸ் துல்லியமான தரவு மற்றும் புதுமையான பகுப்பாய்வுகள் ஆகியவற்றிற்கு அர்ப்பணிப்புடன் இன்றைய மாறும் நிதிசார் துறையில் சிறந்த நிதிசார் முடிவுகளை எடுக்கவும், ஆபத்து மேலாண்மையின் சிக்கல்களை கடந்து செல்லவும் அதன் வாடிக்கையாளர்களுக்கு அதிகாரம் அளிக்கிறது.

கிரெடிட் இன்ஃபர்மேஷன் பீரோ (இந்தியா) லிமிடெட் (சிபில்) என்பது இந்தியாவின் முதன்மையான கடன் தகவல் நிறுவனமாகும். இது நாட்டின் நிதி அமைப்பில் ஒரு முக்கியமான கூறு ஆகும்.

இது கிரெடிட் ஸ்கோர் மற்றும் விரிவான கிரெடிட் அறிக்கைகளை வழங்குகிறது. இந்த அறிக்கைகள் தனிநபர்கள் அல்லது நிறுவனங்களின் கடன் சரித்திரத்தை காட்டுகின்றன. சிபில் வழங்கும் கிரெடிட் அறிக்கைகள் கடன்கள் மற்றும் கிரெடிட் கார்டுகளுக்கு கடன் தகுதியை மதிப்பிட பயன்படுகின்றன.

சிபில் ஸ்கோர் என்பது கடன் வழங்குபவர்களுக்கு கடன் வழங்க வேண்டுமா என்று தீர்மானிக்க முக்கியமானது. இது நபரின் கடன் ஆபத்தைக் காட்டுகிறது. சிபில் வழங்கும் நுண்ணறிவு பொறுப்பான கடன் நடைமுறைகளை எளிதாக்குவதற்கும், தனிநபர் தங்கள் நிதிசார் சுயவிவரங்களுடன் இணைக்கப்பட்ட கடன் வாய்ப்புகளை அணுகுவதற்கும் உதவுகின்றன.

சிஆர்ஐஎஃப் என்பது கிரெடிட் பீரோ, வணிகத் தகவல், கடன் மதிப்பீடு மற்றும் கடன் மேலாண்மையில் கவனம் செலுத்தும் ஒரு முதன்மை நிறுவனமாகும். மக்கள் சிஆர்ஐஎஃப்–ஐ அதன் கடன் சேவைகளுக்காக அறிவார்கள். இது வணிகங்கள், வங்கிகள் மற்றும் மக்கள் அதன் முழுமையான தேர்வுகளுடன் புத்திசாலித்தனமான நிதிசார் தேர்வுகளை செய்ய உதவுகிறது.

சிஆர்ஐஎஃப் பயனுடைய தகவலை வழங்க மேம்பட்ட தொழில்நுட்பம் மற்றும் தரவு பகுப்பாய்வுகளை பயன்படுத்துகிறது மற்றும்கடனை நிர்வகிக்கவும் மோசடியை தடுக்கவும் கருவிகளை வழங்குகிறது. அவை உலகளவில் பல்வேறு தொழில்களில் உள்ள வணிகங்களுக்கு திறமையான கடன் மேலாண்மையை தந்து உதவுகிறது.

எக்ஸ்பீரியன் என்பது தரவு பகுப்பாய்வுகளில் நிபுணத்துவம் மற்றும் வாடிக்கையாளர் மற்றும் வணிகக் கடன் தகவல்களில் நுண்ணறிவை வழங்குவதில் நிபுணத்துவம் ஆகியவற்றிற்கு அறியப்பட்ட உலகளாவிய தகவல் சேவை நிறுவனமாகும். எக்ஸ்பீரியன் வணிகங்கள், மக்கள், மற்றும் கழுமங்களுக்கு வெவ்வேறு சேவைகளுடன் புத்திசாலித்தனமான நிதிசார் தேர்வுகளை செய்திட உதவுகிறது.

உலகளவில் கடன் தகுதியை மதிப்பிடுவதற்கு மற்றும் கடன் ஆபத்துகளை நிர்வகிப்பதற்கும் கிரெடிட் அறிக்கைகள் மற்றும் ஸ்கோரை கடன் வழங்குபவர்கள் மற்றும் நிறுவனங்கள் பயன்படுத்துகின்றன. எக்ஸ்பீரியன் ஆபத்துகளை குறைக்க நம்பகமான தரவை பயன்படுத்த வணிகங்களுக்கு உதவுகின்றன, வாடிக்கையாளர் நல்லுறவை மேம்படுத்த மற்றும் தகவலறிந்த முடிவுகளை எடுக்க உதவுகின்றன.

உங்கள் கிரெடிட் ஸ்கோரை பரிசோதிப்பது உங்கள் கடன் தகுதியைத் தெளிவாக காட்டுகிறது. 750-க்கு மேல் ஸ்கோர் இருந்தால், குறைந்த வட்டி விகிதம் மற்றும் விரைவான ஒப்புதலுடன் பீரமல் ஃபைனான்ஸில் இருந்து வீட்டு கடன் பெற வாய்ப்பு அதிகரிக்கும்.

காலப்போக்கில் உங்கள் கிரெடிட் ஸ்கோர் மாறிக்கொண்டே இருப்பது என்பது இயற்கையானது. இந்த மூன்று தேசிய நுகர்வோர் அறிக்கையிடல் நிறுவனங்களுக்கு (CRAs) புதிய தகவல்கள் அனுப்பப்படும்போது உங்கள் கிரெடிட் ஸ்கோர் மாற்றம் அடையும்.

பிரமல் ஃபைனான்ஸ் கிரெடிட் ஸ்கோர் 650க்கு மேல் உள்ள விண்ணப்பதாரர்களுக்கு தனிப்பட்ட கடண்களை வழங்குகிறது.

750-க்கு மேல் ஸ்கோர் நல்லதாகக் கருதப்படுகிறது. இது உங்கள் நிதி பொறுப்பை காட்டுகிறது, பீரமல் ஃபைனான்ஸில் இருந்து கடன் பெற ஒரு வலுவான விண்ணப்பதாரராக நீங்கள் இருப்பதை உறுதி செய்கிறது.

முடியாது. எல்லோரும் உங்கள் கிரெடிட் அறிக்கையைப் பார்க்க முடியாது.

பான் கார் எண்ணுடன் கிரெடிட் ஸ்கோர் இணைக்கப்பட்டிருப்பதால், கிரெடிட் அறிக்கையை சரிபார்க்க உங்களுக்கு பான் கார்டு தேவைப்படுகிறது. மேலும், தனிநபர்களுக்கு வரி வருமானம் தாக்கல் செய்கவதற்கும் முகவரி சரிபார்ப்பதற்கும் பான் கார்டு தேவைப்படுகிறது.

ஒரு கடனமான கடன் வினவல் உங்கள் கடன் ஸ்டோரை 10 புள்ளிகள் வரை குறைக்கலாம். இந்தத் தீங்கு எப்போதும் அவ்வளவு கடுமையாக இருக்காது.

கிரெடிட் அறிக்கை என்பது வங்கிகள் மற்றும் வங்கிசாராநிதி நிறுவனங்களுக்கு பயன்மிக்க ஒரு கருவியாகும். இது அவர்களுக்கு தனிநபர்களின் நம்பகத்தன்மையை மற்றும் கடன்தகுதித்தன்மையை மதிப்பிடுவதற்கு உதவுகிறது. இது எந்தவொரு கடனையும் சரியான நேரத்தில் திருப்பிச் செலுத்தும் திறனை தீர்மானிக்க உதவுகிறது. ஆகவே கிரெடிட் ஸ்கோரின் முக்கியத்துவம்தனிநபரின் ஆபத்து மதிப்பீட்டில் உள்ளது.

உண்மையாக உள்ள சாதகமற்ற தரவை மாற்றமுடியாது. மேலும் பொதுவாக உங்கள் கிரெடிட் அறிக்கையில் ஏழு ஆண்டுகளுக்கு இருக்கும். கடன் வழங்குபவர்கள் உங்கள் கடந்தகால கடன் திருப்பிச் செலுத்தும் சரித்திரத்தை மதிப்பிட உங்கள் கிரெடிட் அறிக்கையை பார்க்கிறார்கள். அவர்கள் உங்களுக்கு கடன் வழங்கலாமா மற்றும் என்ன விதிமுறைகளை வழங்கலாம் என்பதை தீர்மானிப்பதற்கு இந்த தகவலை பயன்படுத்துகிறார்கள்.

உங்கள் கிரெடிட் அறிக்கையில் உள்ள தவறை சரி செய்ய, தவறான தகவலைப் பற்றி கடன் நிறுவனத்திடம் கூறுவதன் மூலம் தொடங்கவும். உங்கள் கோருரிமைக்கான ஆதரவு ஆவணங்களளின் நகல்களை வழங்குவதன் மூலம் மற்றும் எழுத்துபூர்வ விளக்கத்தையும் நீங்கள் வழங்க வேண்டும்.

கடன் வழங்க வாய்ப்புள்ளவர்கள், தற்போதைய கடன் வழங்குநர்கள், காப்பீடு வழங்குநர்கள், மற்றும் எப்போதாவது உங்கள் முதலாளி கூட உங்கள் கிரெடிட் ஸ்கோரை சரிபார்க்கலாம். இந்த தனி நபர்கள் மற்றும் நிறுவனங்கள் உங்கள் கிரெடிட் சரித்திரத்தை பரிசீலிக்க அதிகாரம் பெற்றுள்ளன. நீங்கள் கடன் கோரும்போது அல்லது அவர்கள் உங்களுக்கு கடன் வழங்கிய பிறகு அவ்வாறு செய்யலாம்.